Uniswap 2025: qu’est-ce que c’est et comment ça fonctionne

Dernière mise à jour :

Table des matières

TogglePas de blabla ici, je vais te balancer la vérité brute sur Uniswap, le foutu moteur qui fait tourner le jeu DeFi aujourd’hui. Si tu veux savoir ce qu’est Uniswap, tu es au bon endroit. En 2025, ce protocole n’est plus ce qu’il était. Ce cliché du « DEX à la mode » est dépassé. Maintenant, on parle de la mère de tous les DEXs.

Uniswap est le DEX (échange décentralisé) le plus massif de l’écosystème crypto et je ne compte me battre avec personne à ce sujet. Pour commencer, il permet d’échanger des tokens sans intermédiaires, sans banques qui t’assomment avec des commissions astronomiques, et sans attendre des heures que ta transaction soit validée.

Avec le lancement de Uniswap V4 en janvier 2025, la plateforme a eu un glow-up incroyable et est devenue un écosystème cross-chain qui gère des milliards en volume quotidien. Hallucinant. Franchement, ça fait passer les exchanges traditionnels pour des dinosaures.

Ce n’est un secret pour personne : autant sur la blockchain Ethereum que sur d’autres blockchains similaires, il y a une vraie révolution dans la finance. Mais je dirais même qu’Uniswap est le projet le plus intéressant construit sur ces bases.

En gros, c’est un protocole qui permet aux acheteurs et vendeurs d’échanger des tokens via des smart contracts, sans passer par un exchange ni s’appuyer sur un carnet d’ordres.

En résumé : Uniswap est l’endroit où l’argent traditionnel crève et où les smart contracts s’assurent que tu ne te fasses pas arnaquer… enfin, au moins pas par les intermédiaires.

L’histoire et l’évolution depuis 2018 : De la licorne au loup

L’aventure a commencé plutôt soft. Uniswap visait deux objectifs : être un DEX dans l’écosystème Ethereum, et servir en même temps de protocole de liquidité automatisé (AMM).

Tout commence avec Hayden Adams. Ce mec avait perdu son taf et, un beau jour de 2017, il est tombé sur les idées révolutionnaires de Vitalik Buterin concernant les AMMs (Automated Market Makers). Le projet est né suite à une série de posts de Vitalik en 2017 et 2018 : certains suggéraient la possibilité de créer un DEX sur Ethereum et d’autres parlaient des AMM.

Tonton Hayden s’est dit : « Mais c’est parfait pour ma licorne ! » Il a donc créé Uniswap et l’a transformé en cette merveille d’aujourd’hui : l’un des plus grands systèmes DeFi sur Ethereum.

Le plus drôle, c’est que personne n’imaginait qu’un simple expériment allait finir par bouffer le déjeuner des banques traditionnelles. Spoiler : c’est exactement ce qui s’est passé. Pendant ce temps, les banques jouent encore avec leurs fax et formulaires papier.

Voilà un petit résumé de son évolution hallucinante :

-

V1 (2018) : L’expérience qui a lancé les AMMs

-

V2 (2020) : Pools plus flexibles (token/token), flash swaps et bases solides

-

Token UNI (2020) : Le token de gouvernance qui change tout

-

V3 (2021) : Liquidité concentrée et efficacité du capital au max

-

V4 (janvier 2025) : Hooks personnalisables, architecture modulaire, et jusqu’à 99 % de gaz en moins pour créer des pools. Le monstre ultime.

Pendant que les banques traditionnelles se demandaient encore si le Bitcoin était une mode, Uniswap en était déjà à sa quinzième version, réécrivant le système XD.

Comment fonctionne Uniswap ? Le DEX et l’AMM qui te fait gagner (ou perdre)

Uniswap, il y a beaucoup à dire. Mais je vais faire court. Le protocole repose sur deux axes : un échange décentralisé (DEX) et un protocole de liquidité automatisé (AMM).

Le DEX Uniswap fonctionne comme la plupart des autres exchanges : une personne veut échanger une crypto contre une autre, l’exchange s’exécute. La différence, c’est qu’ici tout passe via des smart contracts décentralisés.

Pour être clair, imagine tu veux swap tes tokens : au lieu d’attendre qu’un acheteur se pointe, tu balances tes tokens, et hop c’est réglé. Le smart contract se charge de trouver la contrepartie. Tu gardes donc toujours le contrôle de tes fonds. Avec la taille énorme de la base d’utilisateurs et des fournisseurs de liquidité, les transactions passent ultra vite.

Deuxième pilier : le modèle AMM. C’est là qu’Uniswap dégomme la concurrence. Le design s’appelle Constant Product Market Maker (CPMM). Avec la V4, ce modèle est devenu encore plus flexible grâce aux Hooks, qui ajoutent des fonctionnalités personnalisées (ex. ordres limites, rééquilibrage auto, gestion intelligente de liquidité).

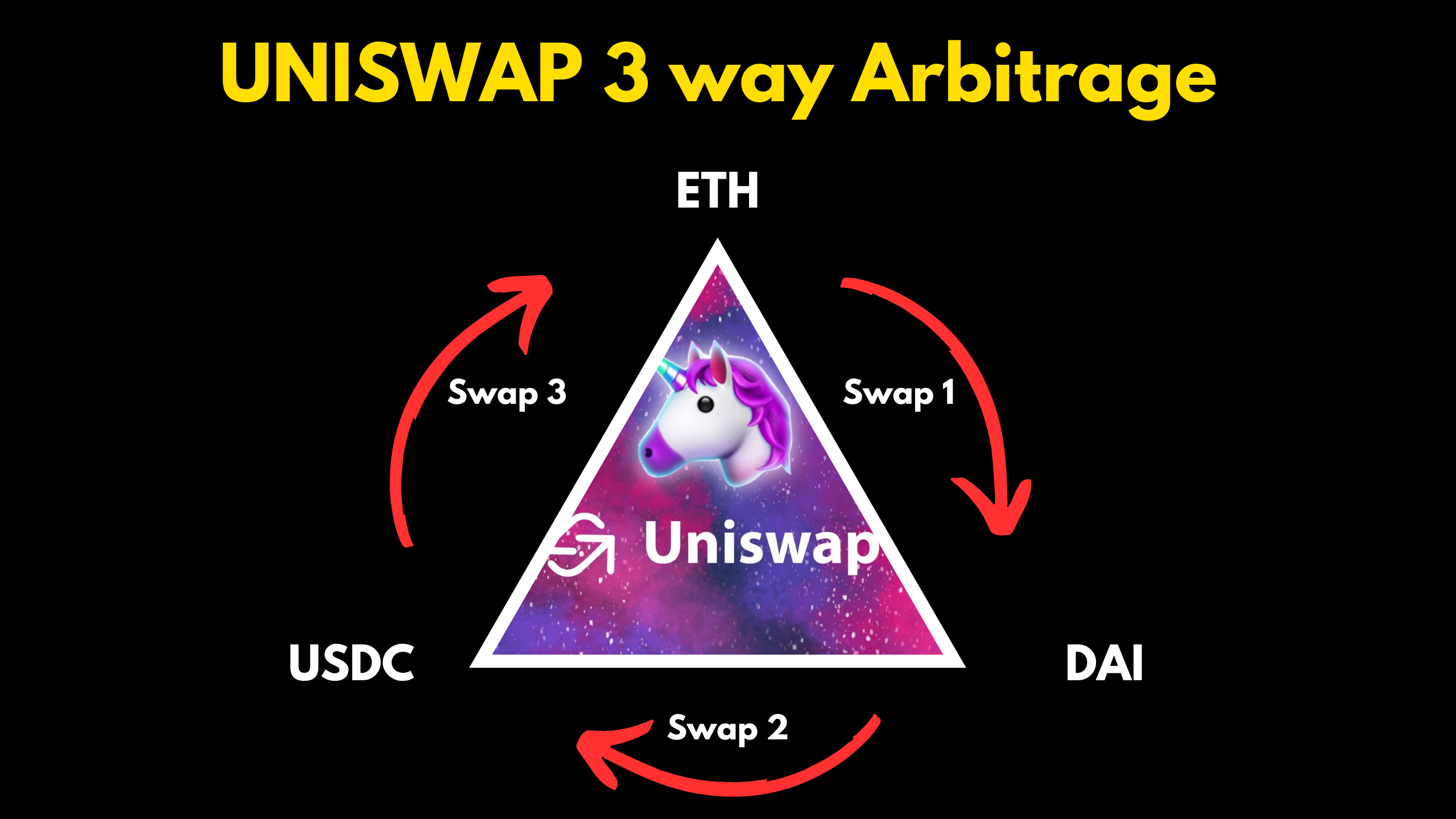

En clair, des centaines d’utilisateurs déposent leurs cryptos dans un pool de liquidité, composé de paires comme DAI/ETH. Ces fonds servent aux autres utilisateurs pour échanger.

Tous sont gagnants : les dépositaires reçoivent une part des frais de transaction selon leur apport. Grâce à la V4, ces frais sont désormais dynamiques et s’ajustent automatiquement à la volatilité.

Attention cependant au gaz (les frais). Même si avec la V4 ils ont baissé de 30 %, et que la création de pools est devenue 99,99 % moins chère qu’avant, ça pique encore pour les débutants.

Pools de liquidité et farming en 2025 : Comment gagner du fric sans trop de casse

L’idée derrière Uniswap, c’est de récolter la liquidité de certains utilisateurs, pour permettre aux autres de trader sans friction. En 2025, le liquidity mining est toujours une mine d’or, et la V4 est le coup de boost qu’il fallait.

Les pools fonctionnent par paire : le fournisseur dépose deux tokens (ex. ETH/DAI). Avec V4, grâce aux Hooks, tu peux avoir des stratégies bien plus sophistiquées : rééquilibrage automatique, frais variables selon le marché, ordres limite exécutés automatiquement.

Exemple : Iniesta veut swapper 50 DAI contre de l’ETH. Il passe par la pool DAI/ETH et soumet sa demande. Le pool prend ses 50 DAI, et lui envoie l’équivalent en ETH ($50). Résultat : -50$ d’ETH et +50 DAI côté liquidité.

C’est beau, mais rappelles-toi : le DeFi n’est pas pour les pigeons. Si tu prends une claque avec une perte impermanente ou un rugpull, viens pas pleurer. Comme je te répète : n’investis jamais plus que ce que tu es prêt à perdre.

UNI : Le token qui ne fait pas que voter, il rapporte

Le token UNI, on s’en souvient comme token de gouvernance, mais depuis il a pris une autre ampleur. Oui, il garde ce rôle, mais aujourd’hui il représente bien plus.

C’est un token ERC-20 basé sur Ethereum. Il gère aussi la trésorerie communautaire UNI et les changements de frais.

Posséder de l’UNI, c’est comme être un petit roi dans la jungle. Tu votes sur la direction du protocole et, avec la V4, tu participes aussi directement aux revenus grâce au fee sharing amélioré.

UNI a été lancé le 16 septembre 2020 via un airdrop. Son but : injecter de la liquidité et stimuler le liquidity mining. En 2025, il s’intègre dans Uniswap V4 et te permet de voter sur les nouveaux Hooks et changements stratégiques.

Même s’il n’y a pas eu de changements révolutionnaires sur le token lui-même, détenir de l’UNI te donne une voix sur l’évolution de toute cette bête technologique qui inclut désormais des hooks personnalisables et des fonctionnalités cross-chain. Pas mal, non ?

Avantages et inconvénients en 2025 : Est-ce que ça vaut le coup ?

Avant de te ruer pour acheter 1500 UNI, voici un résumé clair :

Avantages :

-

100 % décentralisé

-

Échange de tokens ERC-20 et multi-blockchains

-

Open source

-

Trading plus économique que jamais avec V4

-

Yields importants pour les bons investisseurs

-

Jusqu’à 99 % de réduction des frais de gaz pour les pools, 30 % pour les swaps

-

Support natif ETH économisant encore plus de gas

-

Commissions dynamiques ajustées automatiquement

Inconvénients :

-

Ethereum n’est pas parfait, le gas reste un problème (moins qu’avant)

-

Le protocole évolue sans cesse : risque élevé

-

Arnaques et faux tokens en circulation

-

Complexité accrue avec les Hooks, source d’éventuelles failles

Bref, ici tu gagnes ou tu te fais plumer. Ceux qui connaissent le jeu s’enrichissent, les “touristes” repartent les poches vides.

Uniswap au-delà d’Ethereum : interopérabilité et futur

Il était temps d’émanciper Uniswap d’Ethereum. Oui c’est un DEX Ethereum, mais aujourd’hui c’est devenu un méga-écosystème mondial.

En 2025, Uniswap est multichain via UniswapX, qui intègre la liquidité on-chain et off-chain. Résultat : échanges possibles sur plusieurs blockchains.

Uniswap est également très présent sur Arbitrum, solution de scaling d’Ethereum, avec frais réduits et confirmations rapides.

Et grâce à l’agrégation de liquidité, Uniswap combine plusieurs sources (on et off-chain) pour offrir meilleurs prix et moins de slippage.

Monter sur la licorne ou passer son chemin ?

Soyons clairs : en 2025, Uniswap n’est pas pour tout le monde. Si tu sais ce que tu fais, c’est ton meilleur allié.

Parfait si tu connais un minimum le DeFi et si tu peux te permettre de perdre ton investissement. Si tu veux plus de rendement que ta banque et que tu n’as pas peur de la volatilité, fonce.

Mais si tu es débutant, que tu as besoin de ton argent pour vivre, ou que tu stresses à -10 %… alors reste sur ton compte épargne.

C’est le Far West du DeFi : soit tu as des diamond hands, soit tu t’abstiens. Uniswap V4 a transformé la plateforme en véritable couteau suisse du DeFi : plus efficace, moins cher, personnalisable et puissant. Mais ça reste du DeFi : tu peux multiplier ton argent ou tout perdre en une après-midi.